- Что такое овердрафт

- Овердрафт авансом

- Как подключить овердрафт на зарплатную или кредитную карту?

- Плюсы овердрафта по заработной карте

- Каковы отличия овердрафта от обычного кредита?

- Овердрафт под инкассацию

- Кому подходит овердрафт

- Могу ли я оформить овердрафт для своего бизнеса

- Отличие овердрафта от кредитного продукта

- Как подключить и отключить овердрафт

- Когда нужен овердрафт

- Овердрафт для физических лиц

- Овердрафт или кредит, что лучше?

- Что нужно для получения овердрафта

- Что выгоднее плюсы и минусы

- Плюсы кредитов

- Минусы кредитов

- Плюсы овердрафта

- Минусы овердрафта

- Основные виды овердрафтов

- Классический или стандартный овердрафт

- Технический овердрафт

- Авансовый овердрафт

- Особенности овердрафта

- Какой лимит овердрафта может предоставить банк?

- Овердрафт стандартный (классический)

- Овердрафт технический

- Стоит ли оформлять овердрафт в банке: преимущества и недостатки системы

- Как пользоваться овердрафтом

- Что выбрать кредит или овердрафт?

- Как работает овердрафт для физических и юридических лиц?

- Чем овердрафт отличается от кредита

- Каким бывает овердрафт

- У меня овердрафт, а я его не подключал

- Бывают ли карты с овердрафтом

Что такое овердрафт

Если говорить простыми словами, овердрафт — это кредитование банком вашего расчётного счёта, когда на нём не хватает денег для платежей. У вас появляется возможность тратить деньги, даже когда на счёте «минус».

Овердрафт можно использовать только для текущей финансовой деятельности:

- платить зарплату и налоги;

- рассчитываться с контрагентами;

- вносить арендную плату;

- закрывать кассовые разрывы.

Овердрафт нельзя потратить на выдачу займов, покупку ценных бумаг, покрытие задолженности перед банком или пополнение уставного капитала.

Овердрафт авансом

В этом случае овердрафт предоставляется в основном надёжным организациям с целью привлечения предприятий на расчётно-кассовое обслуживание.

Сумма минимального овердрафта, предоставленного банком, рассчитывается исходя из кредитного оборота по счету клиента.

Сотрудники финансового учреждения учитывают наибольшие суммы поступлений на баланс клиента за предыдущие 3 месяца, кроме денежных средств, которые поступили на баланс заемщика со счетов других банков. Потом определяется месяц с минимальными оборотами, и учитываются выплаты по кредиту, с учетом оплаты процентов, точно так же как и в классическом овердрафте.

Для расчета лимита следует минимальный усеченный месячный кредитовый оборот по счету клиента без целевых выплат по погашению задолженностей по кредиту и выплат процента банкам-кредиторам поделить на три.

Средняя процентная ставка в авансовом овердрафте равна 15,5% годовых.

Как подключить овердрафт на зарплатную или кредитную карту?

Если вы хотите воспользоваться услугой овердрафта, следует обратиться в банк и написать соответствующее заявление. В большинстве случаев этого достаточно, чтобы получить заемные средства на условиях «ухода в минус». Некоторые банки требуют предоставить дополнительный пакет документов: СНИЛС, ИНН, и др. Так или иначе, для получения овердрафта должны быть выполнены такие условия:

- Клиент обязан иметь постоянную работу.

- На карте или счете должны регулярно проходить деньги. Другими словами, должны быть постоянные поступления на протяжении определенного временного периода. Каждый банк в индивидуальном порядке определяет этот срок.

- Перед банком у клиента не должно быть никаких задолженностей.

- Прописка (регистрация по месту жительства или пребывания) клиента на той же территории, где расположен банк.

Плюсы овердрафта по заработной карте

Овердрафт — это привязанная к зарплатной карте услуга, пользуясь которой можно использовать средства сверх поступающей на карту заработной платы. Такой вид кредитования подойдет тем людям, которые не любят использовать заемные средства. В данном случае вначале расходуются собственные деньги, а если их не хватает, деньги мгновенно предоставляются банком в кредит в момент проведения оплаты, при которой возникает перерасход личных средств.

Каковы отличия овердрафта от обычного кредита?

Некоторые клиенты ошибочно предполагают, что овердрафт и классический кредит — идентичные банковские продукты, ведь у них есть общие правила: предоставляются деньги в пользование на определенный срок, и за это взимаются проценты, но по факту эти два продукта имеют существенные отличия. Давайте поближе рассмотрим отличия овердрафта от обычного кредита:

- Размер займа — сумма овердрафта по кредитной карте, как правило, не выше суммы, которая за месяц поступает на счет или карту. Кредит же можно взять в крупном размере, и сумма займа может быть в несколько раз больше месячного заработка клиента (главное, чтобы ежемесячный платеж был не больше чем определенный размер ежемесячного дохода заемщика).

- Срок займа — если кредит предоставляется на длительный срок, исчисляемый годами, то овердрафт выдается на краткосрочный период, и возвратить его в большинстве случае необходимо в срок от 30 до 60 дней (у каждого банка свои условия по сроку возврата).

- Проценты по займу — при овердрафте процентная ставка будет выше, но переплата будет меньше, чем при обычном кредитовании. Это связано с короткими сроками, поэтому размер процентов по овердрафту потребители воспринимают психологически более спокойно, хотя он и выше чем по стандартным кредитам.

- Платежи — в большинстве случаев сумма овердрафта возвращается банку одним платежом, но если очередного поступления на карту недостаточно, чтобы погасить всю задолженность, то остаток будет списан с денежного поступления в следующем месяце. А кредит должен погашаться равными частями, независимо от того, сколько денег имеется на счете клиента.

- Скорость выдачи займа — для получения обычного кредита или кредитной карты, клиенту необходимо собрать необходимый пакет документов и обратиться в банк для подписания договора. Но заявленную сумму он получит не сразу – банку требуется время на рассмотрение заявки и проверки бумаг. Порой на эту процедуру уходит несколько дней или даже недель.

Читайте также: «Как закрыть кредитную карту правильно: подробная инструкция»

Когда клиент выбирает услугу овердрафт, он получает деньги сразу, как только в них появилась необходимость, поскольку он уже имеет кредитную линию и банк знает о платежеспособности клиента.

Овердрафт под инкассацию

В этом случае овердрафт предоставляется организации, обороты по кредиту расчётного счёта которой не менее чем на 75 % составляет инкассируемая денежная выручка. При расчете учитывается также выручка, сданная на свой расчётный счёт самим предприятием.

Сумма лимита при таком овердрафте зависит непосредственно от количества его дебиторов, от размера оборотов заемщика, от активности зачисления денежных средств.

Лимит по овердрафту под инкассацию можно рассчитать, используя следующую формулу: L = I / 1.5, где L – лимит, а I –минимальный ежемесячный объем зачислений на счет клиента.

Средняя процентная ставка составляет 14,5% годовых.

Кому подходит овердрафт

Овердрафт удобен тем, у кого много контрагентов и кому постоянно приходится платить с расчётного счёта.

Пример. Компания ООО «Успех» 8 июля 2020 рассчиталась с контрагентом по договору поставки. На расчётном счёте осталась сумма 135 732 рубля. Уже 15 июля ООО «Успех» должно перечислить другому поставщику 413 679 рублей. На счёте денег не хватает, а их поступление ожидается только 29 июля от покупателя.

Для покрытия кассового разрыва ООО «Успех» обращается в свой банк и оформляет овердрафт с лимитом в 500 000 рублей. Этой суммы достаточно, чтобы рассчитаться с поставщиком. После поступления средств от оптового покупателя ООО «Успех» сможет погасить задолженность перед банком.

Могу ли я оформить овердрафт для своего бизнеса

Любая организация или индивидуальный предприниматель может подать заявку на овердрафт в банке. Для получения положительного решения необходимы следующие условия:

- Ваш бизнес существует не менее 6 месяцев. «С нуля» овердрафт получить практически невозможно.

- У вас должны быть регулярные поступления средств по расчетному счету. Если за последний год были периоды, когда поступлений не было, в оформлении овердрафта вам откажут с высокой вероятностью.

- Для ИП может потребоваться поручительство.

- Если у вас уже оформлен овердрафт в другом банке, эта информация станет известна специалисту, рассматривающему вашу заявку. На принятие решения влияет размер ваших оборотов по счетам, а также наличие или отсутствие задолженности по кредитам и налогам.

Отличие овердрафта от кредитного продукта

Отличительной особенностью овердрафта является отсутствие необходимости каждый раз перед использованием подавать заявку на подключение услуги и погашать долг одним платежом. Закрытие долга происходит в автоматическом режиме, когда средства поступают на счет. Клиент также экономит время на подготовке справок. В качестве гарантии возврата является постоянный оборот финансов на открытом счету.

Полный объем денег по овердрафту чаще всего предоставляется в течение 2-х месяцев. Реже встречаются услуги до 6 месяцев для физических лиц и до года для компаний. Продукт имеет возобновляемый срок действия. Главное условие – это погасить старый долг, чтобы выйти в положительный баланс.

В основном лимит по овердрафтам рассчитывается для владельцев дебетовых банковских продуктов. Поэтому такая услуга становится «вторым кошельком» на непредвиденные обстоятельства. Продукт подойдет для тех, кто предпочитает не пользоваться кредитами и не желает платить высокие проценты за пользование деньгами. Как правило проценты по овердрафту ниже, чем по кредиту. Если банк предоставляет беспроцентное пользование в течение определенного промежутка времени, можно снимать денежные средства в полном размере, совершать покупки в магазинах или онлайн, а также получать выгодные кэшбеки по предусмотренной программе. Главное – это вовремя делать пополнение по счету и не игнорировать правила, установленные банком. Не желательно допускать просрочки по платежам.

Как подключить и отключить овердрафт

Единого порядка не существует, каждая кредитная организация устанавливает собственные правила подачи запроса. Часть банков требуют обязательного посещения офиса и подачи физического заявления на подключение услуги, а, например, банк Тинькофф позволяет подключить овердрафт самостоятельно через личный кабинет на сайте или в мобильном приложении.

Обратная процедура обычно осуществляется тем же способом – в банк подается заявление и при отсутствии задолженности овердрафт будет отключен.

Когда нужен овердрафт

Иногда возникают ситуации, когда компания испытывает временный дефицит оборотных средств. Так, например, нужно закупить товар по определенной цене со скидкой или выплатить сотрудникам заработную плату. Для таких целей кредитование в форме овердрафт – идеальное решение.

Условия овердрафта не позволяют использовать заемные средства для следующих целей:

- погашение и выдача кредитов или займов;

- перевод средств на свои счета в других банках.

Договор овердрафта предусматривает лимит денежных средств, которыми вы можете воспользоваться для покрытия текущих расходов. Именно текущих, т.к. банк сможет предоставить вам ограниченную сумму (50-70 % от ежемесячных поступлений). Поэтому если вы планируете приобретать здание под офис или автопарк, воспользуйтесь кредитной линией. Овердрафт для таких целей вам не подойдет.

Если ваша компания существует менее одного года, то шансы на получение овердрафта практически равны нулю, т.к. банк запрашивает историю денежных поступлений. Если же вы просто поменяли банк и решили оформить кредит в форме овердрафта, можно предоставить данные из другого банка.

Для физических лиц банки часто предлагают услугу овердрафта, если клиент имеет зарплатную карту данного банка. Такой вид кредитования является низкорисковым для банка, т.к. можно списать средства в погашение задолженности сразу после поступления заработной платы. Лимит овердрафта в этом случае устанавливается исходя из среднемесячных поступлений на карту. Условия предоставления этой услуги такие:

- регистрация в регионе, на территории которого находится банк;

- стаж на текущем месте работы не менее 6 месяцев;

- отсутствие просроченной задолженности перед другими банками;

- возраст старше 21 года.

Овердрафт для физических лиц

Общий срок овердрафтного соглашения обычно не превышает 6 месяцев.

Когда используются кредитные денежные средства, то свободный лимит овердрафта уменьшается. Когда заемщик зачисляет на свой расчетный счёт денежные средства, то лимит овердрафта высвобождается и восстанавливается.

Как правило, банки не требуют в обязательном порядке сразу использовать весь лимит овердрафта. Кредит может использоваться по мере необходимости и при первой же возможности может быть погашен заемщиком. Это приводит к существенной экономии расходов на выплату процентов по кредиту-овердрафту.

Отметим, что кредит-овердрафт, как правило, предоставляется физическим лицам, открывшим в банке личный банковский счёт, который привязан к дебетовой пластиковой карте или кредитной карте овердрафт.

Овердрафт или кредит, что лучше?

Однозначного ответа на данный вопрос не существует. Что лучше, зависит от того, на какие цели планируется потратить денежные средства. Не рекомендуется использовать овердрафт для приобретения автомобиля или объекта недвижимости физическими лицами. Это оптимальный вариант для приобретения техники, оборудования для предприятия.

Для некоторых пользователей будет неплохо иметь дополнительный баланс на кредитной карте, если клиент часто заказывает онлайн товары, любит посещать шоппинг и при этом есть постоянный источник дохода. Это позволит избежать начисления штрафных санкций и своевременно закрыть долг.

Внимание: овердрафт – это выгодный выбор, когда требуется сумма на небольшой промежуток времени.

Что нужно для получения овердрафта

Перечень документов определяется банком индивидуально. По стандартным требованиям организации предоставляют следующие бумаги:

- Учредительные документы (устав, свидетельство о регистрации, протокол о назначении руководителя).

- Финансовая отчетность (данные бухгалтерской отчетности с расшифровками, движения по расчетному счету).

- Карточка с образцами подписей.

Для физических лиц обычно требуется только паспорт и иногда еще один дополнительный документ (например, загранпаспорт или водительское удостоверение). Кредитная история запрашивается банком самостоятельно через бюро кредитных историй. В некоторых случаях может потребоваться поручительство.

Что выгоднее плюсы и минусы

Чтобы понять, что выгоднее, целесообразно ознакомиться с плюсами и минусами каждого продукта.

Плюсы кредитов

К преимуществам кредитования можно отнести следующие аспекты:

- можно делать крупные покупки, тратить деньги на образовательный процесс, платные медицинские услуги, не нужно ждать, пока получится накопить собственные деньги;

- быстрая процедура оформления. Банки используют современные автоматические системы обработки данных, что позволяет узнать решение по заявке в течение 10-15 минут. Только в некоторых ситуациях рассмотрение может затянуться до 1-2 дней;

- небольшие требования к заемщикам. Если у заемщика высокий кредитный рейтинг, не нужно тратить время на сборы документов;

- оформление страховки не является обязательным условием, за исключением ипотечного займа;

- оформить может каждый гражданин;

- можно погашать задолженность в досрочном порядке, а также планировать собственные расходы благодаря удобному формату погашения долга;

- широкий ассортимент кредитных программ.

Минусы кредитов

Однако кредитование также имеет ряд нюансов, обязательных для ознакомления:

- высокие ставки по процентам. Если планируется оформлять потребительский кредит без привлечения залогового имущества, нередко процент варьируется в диапазоне 22-34,6%. Таким образом банк пытается минимизировать собственные риски;

- чтобы оформить большую сумму, нередко банк выставляет обязательное условие в виду оформления поручительства или залогового имущества;

- строгое выполнение графика погашения задолженности. В противном случае начисляются штрафные санкции и пенни за каждый день просрочки, а информация отправляется в БКИ. В результате заемщик может испортить свою репутацию и в будущем получать отказы от оформления нового займа;

- размер кредита выдается строго в соответствии с официальным доходом заемщика. Многие клиенты не имеют возможность предоставить соответствующие справки и документы, подтверждающие платежеспособность;

- банк нередко прописывает в договоре условие выплаты определенной суммы за досрочное погашение.

Если человек планирует крупные траты, то кредит – наиболее востребованный вариант, поскольку его можно выплачивать равными частями на протяжении длительного срока. В результате заемщик может спланировать собственный бюджет и не оказаться в долговой яме.

Плюсы овердрафта

Овердрафт – не менее популярный банковский продукт, отличающийся следующими преимуществами:

- возобновляемая линия. Если заемщик своевременно рассчитывается по овердрафту, то в следующий раз он может получить повторную ссуду;

- получить деньги от банка можно в любое время суток и в максимально короткие сроки;

- овердрафт не является целевым, поэтому банк не отслеживает, на какие нужды заемщик тратит деньги;

- проценты начисляются только на фактический размер потраченных денег;

- чтобы оформить сервис, не нужно собирать широкий пакет документ, собирать справки, подключать родственников для поручительства или оставлять залоговое имущество;

- проценты не начисляются, если клиент банка не воспользовался услугой;

- для владельцев бизнеса – это отличная возможность избежать финансовых проблем и задержек;

- расторгнуть договор на использование услуги можно в любое время.

Минусы овердрафта

Как и кредит, овердрафт имеет слабые стороны:

- ограниченный срок действия договора. При стандартных условиях, продукт действует на протяжении года. По истечению срока, потребуется делать пролонгацию или заключать новый договор с банком;

- размер овердрафта имеет строгий лимит;

- остается риск увеличения процентной ставки банком, либо установка строгих условий для погашения текущей задолженности.

Для физических лиц максимальный срок овердрафта составляет 6 месяцев. Если заемщик использует свободные кредитные средства, то лимит автоматически уменьшается. При зачислении на счет собственных денег, овердрафт восполняется.

На практике банки редко когда требуют полностью использовать овердрафт. Продукт можно использовать по мере необходимости, а при первой возможности он погашается клиентом банка. В результате пользователь может существенно сэкономить собственные финансы на переплате. К тому же размер процентной ставки здесь ниже, чем при использовании кредита.

Внимание: овердрафт предоставляется, как правило, клиентам, которые ранее открыли банковский счет. Он должен быть привязан к дебетовой или кредитной карте с возможностью подключения овердрафта.

Основные виды овердрафтов

Принято выделять следующие виды овердрафта:

- Классический.

- Технический.

- Авансовый.

Классический или стандартный овердрафт

Классический или стандартный овердрафт предполагает минимальный размер овердрафта, который необходимо погасить за короткий промежуток времени (в течение 2-4 недель). Для физических лиц условия оформления и использования одинаковы.

Технический овердрафт

Из названия второго вида ясно, что услуга предоставляется в результате технических ошибок. Так, например, фактические списание денег за покупку товара или услуги произошло позже. Зачастую такая ситуация возникает в результате ежедневного колебания валютного курса. Стоит отметить, что подобные явления не сказываются негативным образом на кредитном рейтинге. Фиксируется нулевая ставка.

Авансовый овердрафт

Авансовый овердрафт предусмотрен для юридических лиц, которые нуждаются в получении крупной суммы денег в короткие сроки. Как правило, лимит доходит до 6 млн. рублей. Данный продукт преимущественно направлен на развитие малых торговых предприятий.

Внимание: при несвоевременном возврате денежных средств, банк также имеет право оформить переуступку прав и обратиться в коллекторское агентство.

Овердрафт может быть подключен не только на дебетовую, но и кредитную карту. Как правило, такой продукт выдается двум категориям заемщиков:

- Участникам зарплатного проекта или корпоративным клиентам.

- Вкладчикам.

Некоторые банки предлагают потребительское кредитование и вклады с одновременным оформлением. В таком случае заемщику не потребуется расторгать депозитный договор. Клиент может получить кратковременный овердрафт без потери прибыли на процентной ставке. Как правило, в договоре указывается размер кредитного лимита, ставка по процентам, продолжительный льготный период, комиссия при обслуживании (если она присутствует), предусмотренная комиссия за снятие наличных средств. На практике, размер овердрафта редко когда превышает средний размер оборотных средств.

Подобная услуга будет полезной не только физическим, но и юридическим лицам. При нехватке оборотных средств, овердрафт поможет временно восполнить недостаток денег, не остановив деятельность предприятия.

Особенности овердрафта

- Кредит по овердрафту погашается не реже одного раза в месяц.

- Проценты начисляются ежемесячно на текущую сумму задолженности.

- Срок кредитования – до двух лет.

- При овердрафте в погашение задолженности направляются средства, поступившие на счет или карту в первый день после того, как произошел перерасход.

При грамотном использовании такой вид кредитования очень удобен. Главным «конкурентом» овердрафта для физических лиц является кредитная карта. В зависимости от того, как часто возникают незапланированные расходы, можно выбрать оптимальный инструмент.

Если такие расходы бывают нечасто, подключите услугу овердрафта. Если же у вас планируется ремонт или дорогостоящее лечение, лучше воспользоваться кредиткой с большим льготным периодом.

Какой лимит овердрафта может предоставить банк?

После рассмотрения поданной заявки, скоринговая служба банка принимает решение о сумме, которую может заимствовать «в минус» клиент, то есть каждому клиенту банк устанавливается определенный лимит овердрафта. Рассмотрением данного вопроса занимаются кредитные эксперты с помощью скоринговой системы оценки кредитоспособности.

Как правило, овердрафт напрямую связан с объемом средств, поступающих на карту на регулярной основе, и чем выше финансовый оборот на карте или счете, тем больший овердрафт будет предоставлен клиенту.

Банки также учитывают экономическую ситуацию в стране, поэтому в кризисные периоды есть высокая вероятность того, что заемщик может остаться без работы, соответственно, лимит овердрафта на дебетовую или кредитную карту устанавливают в среднем меньшей величины. Вдобавок, соглашение с банком на предоставление овердрафта имеет временные ограничения, чаще всего этот срок составляет от 6 до 12 месяцев. Практика показывает, что финансовое положение клиента за этот период может поменяться, поэтому заемщику потребуется вторично обращаться в банк и писать заявление на подключение услуги overdraft.

Овердрафт стандартный (классический)

Стандартный овердрафт предполагает выдачу кредита в пределах фиксированного лимита. Данные ограничения заранее прописываются в договоре с банком.

Стандартный овердрафт используется для компенсации издержек. Лимит при данном виде кредитования равен минимальному месячному кредитовому обороту по расчетному счету заемщика, деленный на 2.

При этом средний процент ставки составляет 14,5% годовых.

Овердрафт технический

В этом случае овердрафт предоставляется организации без учёта финансового состояния предприятия, под оформленные в банке гарантированные поступления денежных средств на расчетный счет заемщика.

К таким поступлениям денежных средств относятся продажа/покупка валюты на валютной бирже, возврат срочного депозита. Лимит составляет минимальную сумму ежемесячных поступлений заемщика, разделенную на 1.5.

Средняя процентная ставка в таком случае будет равна 15% годовых.

Стоит ли оформлять овердрафт в банке: преимущества и недостатки системы

Сегодня можно с уверенностью сказать, что овердрафт является одним из самых популярных краткосрочных кредитов. Однако, перед тем как начать пользоваться предоставленными взаймы средствами, каждый клиент должен знать о недостатках и преимуществах данной системы.

Что можно отнести к преимуществам?

- Овердрафт не относится к целевым кредитам, поэтому заемные средства можно тратить на любые товары и услуги.

- Для получения краткосрочного кредита не требуется делать залог. Оформление осуществляется легко и быстро.

- Овердрафт является возобновляемым займом, а значит, нет нужды оформлять его повторно каждый раз. Новый лимит на карточном счете открывается, как только погашается долг.

- Даже при наличии подключенной услуги овердрафта, проценты начисляются исключительно на использованные средства.

Недостатки овердрафта

- Самый существенный недостаток высокая процентная ставка, гораздо выше, чем по обычному кредиту. Связано это с большими рисками невозврата денежных средств.

- Сумма краткосрочного кредита ограничена. Обычно она колеблется от 40 до 400 % от ежемесячной зарплаты.

- В случае выхода за границу установленного лимита заемщик обязан оплатить приличные штрафные санкции.

Таким образом, овердрафт является отличным способом устранить проблему временной нехватки денег. Однако нужно помнить и о том, что в случае несвоевременного погашения долга, придется выложить значительную сумму средств на покрытие штрафа.

Как пользоваться овердрафтом

Подключенный к расчётному счёту овердрафт не увеличивает сумму на нём. Он присоединяется к остатку собственных средств и расходуется только тогда, когда они заканчиваются. Необязательно использовать овердрафт сразу после подключения. Это можно сделать в любой момент.

Овердрафт — это кредитный продукт. Поэтому банк финансирует клиентов на условиях возвратности, срочности и платности. Это значит, что вы должны заплатить банку процент за пользование овердрафтом, вернуть выделенные средства и сделать это в установленный срок. Это определяет ключевые условия овердрафта и особенности его использования:

1. Общий срок соглашения

Обычно составляет от 6 до 12 месяцев, но может достигать и 36 месяцев. Это тот срок, в течение которого вы неоднократно можете уходить «в минус», погашать задолженность и опять пользоваться кредитным лимитом.

2. Срок непрерывной задолженности

Обычно составляет 30-90 дней. В течение этого срока вы можете находиться «в минусе» по счёту. Потом деньги нужно вернуть. Если не успеть вовремя, банк начислит комиссию и штраф за просрочку.

3. Процентная ставка за пользование овердрафтом

Базовая процентная ставка составляет 14–18 % годовых. Она рассчитывается индивидуально и зависит от платёжеспособности клиента, срока кредитования, иных условий.

Процент по овердрафту вы платите только на сумму образовавшейся задолженности. Пока вы не используете сумму овердрафта, проценты не начисляют. Их не начисляют и если вы погашаете задолженность в тот же день, когда использовали заёмные средства.

Помимо процентов банк может взимать дополнительные комиссии — единовременные или ежемесячные. Например, «Альфа-банк» взимает единовременную комиссию за выдачу овердрафта — 1 % от лимита, но не менее 10 000 рублей.

4. Лимит овердрафта

Может достигать 70 % от сумм, поступающих на счёт за определённый период. Это сумма наибольшего «минуса», в который вы можете уйти по согласованию с банком.

Каждые 1–3 месяца банк пересматривает лимит по овердрафту. Если обороты предпринимателя снижаются,он не платит налоги, а задолженность покрывает с задержкой, лимит уменьшают. И наоборот.

Повышение оборотов, частое использование овердрафта и своевременный возврат средств способствуют увеличению кредитного лимита. Банк сообщает об этом по смс или в личном кабинете.

5. Погашение овердрафта

Погашение задолженности по овердрафту происходит в безакцептном порядке. Банк автоматически списывает средства по мере их поступления на расчётный счёт. Списания происходят в полном объёме до полного погашения задолженности.

Пример. В 10:00 20 июля 2020 года ООО «Март» воспользовалось овердрафтом в размере 4 000 000 рублей. В 14:00 этого же дня от контрагента на расчётный счёт поступила сумма 2 800 000 рублей — она автоматически списалась в счёт погашения овердрафта. Остаток задолженности составил 1 200 000 рублей.

Уже 24 июля 2020 года на расчётный счёт ООО «Март» поступило 1 500 000 рублей. Из них банк списал оставшуюся сумму задолженности — 1 200 000 рублей и процент за пользование овердрафтом. Остальные деньги остались на счёте.

Что выбрать кредит или овердрафт?

Выбирая между кредитом и овердрафтом невозможно дать точного определения, какой банковский продукт лучше. В первую очередь необходимо ориентироваться на конкретную ситуацию. Так, например, если планируются крупные траты (покупка дорогостоящего оборудования, объекта недвижимости, путешествие), то лучше всего воспользоваться кредитованием. Общая сумма разбивается на равные платежи, что существенно снижает нагрузку на заемщика.

Если клиент банка срочно нуждается в деньгах, а времени занимать или ждать одобрения по заявке нет, то овердрафт – оптимальное решение. При взносе собственных средств, лимит восполняется и им можно воспользоваться в любое удобное время без запроса в банк.

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях — ПРАЙМ, ТАСС и других известных в РФ компаниях.

Как работает овердрафт для физических и юридических лиц?

Сегодня краткосрочный кредит может получить как организация, так и частное лицо. Условия получения займа и размер лимита в каждом случае немного отличаются.

- Так, для получения овердрафта юридическому лицу необходимо предоставить в банк документы, подтверждающие платежеспособность предприятия. С помощью полученных средств организация может устранить платежные перерывы в ведении своей деятельности.

Обычно такой способ предоставления займа пользуется спросом у предприятий, испытывающих на каком-то этапе недостаток денег. Размер овердрафта варьируется от 250 000 рублей до нескольких десятков миллионов, и зависит он от финансовых показателей юридического лица за последнее полугодие.

- Как уже говорилось ранее, частным лицам предлагается овердрафт, в зависимости от их заработной платы. Для пользователей золотых карт устанавливается максимально возможный лимит на получение займа. Порой он может достигать 500 000 рублей.

Расход краткосрочного кредита в обоих случаях погашается за счет постоянных поступлений на карту пользователя будь то прибыль от ведения предпринимательской деятельности или зарплата физического лица.

Чем овердрафт отличается от кредита

| Критерий различия | Овердрафт | Кредит |

| Цель | Финансирование текущей деятельности | Преимущественно долгосрочные инвестиции в бизнес |

| Срок кредитования | Короткий — до 36 месяцев | Длительный — до 144 месяцев |

| Залоговое обеспечение | Не требуется | Может требоваться |

| Погашение задолженности | Списание поступающих на расчётный счёт средств в полном объёме. Осуществляет кредитор | Ежемесячные платежи. Заёмщик сам контролирует возврат средств — вносит их на реквизиты банка |

| Сумма займа | Зависит от оборотов по счёту, не превышает 70 % от них | Зависит от цели использования, платёжеспособности заёмщика. Может в несколько раз превышать размер регулярных поступлений на счёт |

| Возобновляемость займа | Деньги можно использовать многократно в пределах лимита и срока соглашения с банком | После погашения задолженности нужно снова подавать заявку на выдачу заёмных средств |

Каким бывает овердрафт

1. Овердрафт авансом

Банк устанавливает кредитный лимит в самом начале сотрудничества с клиентом — сразу при открытии расчётного счёта или если он открыт менее шести месяцев назад. Сумма кредитования зависит от того, насколько юрлицо соответствует требованиям банка.

Процентная ставка по овердрафту для новых клиентов банка может быть выше на 1,5–2 %, чем для постоянных.

2. Стандартный (классический) овердрафт

Такой овердрафт могут получить постоянные клиенты банка. Для них на основании оборотов по счёту за 1–3 месяца устанавливается фиксированный лимит денежных средств.

Процентная ставка чаще всего базовая, в пределах 14,5–15 %.

3. Овердрафт под инкассацию

Подходит компаниям, у которых 70 % и более от оборота по расчётному счёту — поступления в виде инкассируемой выручки. Лимит по овердрафту будет зависеть от регулярности зачисления средств, их объёмов, количества дебиторов.

4. Несанкционированный овердрафт

Это небольшое превышение кредитного лимита. Может возникнуть при конвертации валюты, совершении автоплатежа или списании комиссии, которая не была предусмотрена.

Несанкционированный овердрафт может быть:

- предусмотренным — учтён в договоре с банком, но должен быть погашен в кратчайшие сроки, установленные этим же договором;

- непредусмотренным — возникает, когда договором установлен запрет на превышение кредитного лимита.

Непредусмотренный овердрафт подпадает под действие ст. 1107 ГК РФ о неосновательном обогащении. На сумму непредусмотренного овердрафта будут начислены проценты, как на сумму неосновательного обогащения.

5. Технический овердрафт

Его выдают независимо от финансового состояния клиента. Обеспечением кредитного лимита в этом случае становится гарантия о поступлении денежных средств на расчётный счёт. Это может быть доход от продажи валюты или возврат депозита.

У меня овердрафт, а я его не подключал

Услуга овердрафта иногда включается в договор банковского счета. Если вы подписали этот договор, не заметив пункт об овердрафте, сумму долга придется погасить. В дальнейшем, если вы не планируете пользоваться этой услугой, можно ее отключить.

Если возник технический овердрафт при совершении покупок в другой стране, взимании комиссии за снятие средств в банкомате другого банка, проведении автоплатежа или списании долга судебными приставами, вам также придется уплатить банку долг и, возможно, со штрафными санкциями.

Чтобы избежать таких ситуаций, следуйте простым рекомендациям:

- Контролируйте автоплатежи. Иногда люди забывают, что подключили автоплатеж за услуги связи, ЖКХ и др. Бывает, что за доступ к некоторым ресурсам или мобильным приложениям установлена плата, которая автоматически продлевается. Причем условия автоматического списания средств зачастую прописываются мелким шрифтом, что очень легко не заметить. Оплачивая любые услуги, подумайте, стоит ли сохранять данные карты на этом сайте. Возможно, лучше ввести данные еще раз при необходимости, чем потерять деньги.

- Подключите смс-информирование об остатках по карте.

- Внимательно ознакомьтесь с информацией о комиссиях, взимаемых за переводы в другой банк и снятие средств в банкоматах. Иногда комиссия списывается не сразу, а в течение нескольких дней.

- И самое главное – старайтесь, чтоб на карте не было денег «в обрез». Пусть остается небольшая сумма, в размере 1 500 руб. (20 $ или 580 грн.)–2 250 руб. (30 $ или 870 грн.) – это спасет вас от штрафных санкций. Если по вашей карте предусмотрено годовое обслуживание и вы не помните дату его списания, обеспечьте постоянное наличие этой суммы на карте.

Бывают ли карты с овердрафтом

Подключение овердрафта к корпоративным картам мало распространено в российских банках. Однако единичные предложения можно найти. Например, в «Альфа-банке».

Среднему и крупному бизнесу банк предлагает подключить овердрафт к любой международной корпоративной карте. Она может выдаваться как с льготным периодом без начисления процентов, так и без него.

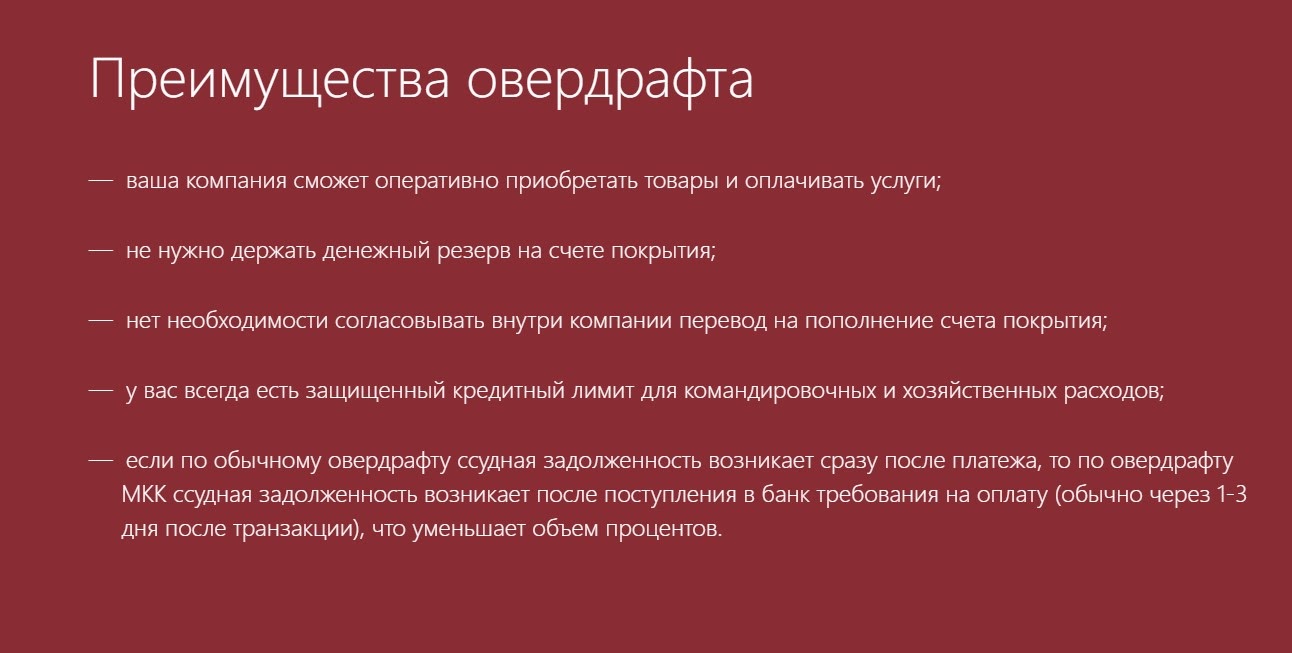

Преимущества подключения овердрафта к корпоративной международной карте:

Гораздо более распространена практика подключения овердрафта физлицам, как на дебетовые, так и на кредитные карты. В некоторых банках есть программа «Зарплатный овердрафт». Если корпоративный клиент банка становится участником программы, то его работникам оформляют зарплатные карты с овердрафтом. Обычно лимит по ней составляет 50–60 % от среднемесячных начислений за последние 2–3 месяца. Гарантом по такому кредитному лимиту выступает юрлицо-работодатель.