- Привилегии акций

- Виды рисков

- Где находятся привилегированные акции на балансе эмитента?

- Допуск к голосованию

- Какие права получили акционеры?

- Преимущества и недостатки обыкновенных и привилегированных акций

- Особенности

- В каких случаях имеет смысл выпускать привилегированные акции?

- Плюсы и минусы таких акций

- Разновидности

- Зачем потребовались такие поправки?

- Классификация по типу погашения номинала

- Ставки по привилегированным акциям

- Ограничения в назначении и начислении дивидендов

- Виды стоимости

- Ограничено ли количество покупаемых акций?

- Этапы выплаты дивидендов

- Плюсы и минусы обычных акций

- В каких случаях преимущественного права не будет?

- В чем суть документа?

- Формула для определения ставки дивидендов

- Пример расчета ставки по дивидендам

- В какие сроки выплачиваются дивиденды?

- Порядок выплаты дивидендов по обыкновенным акциям

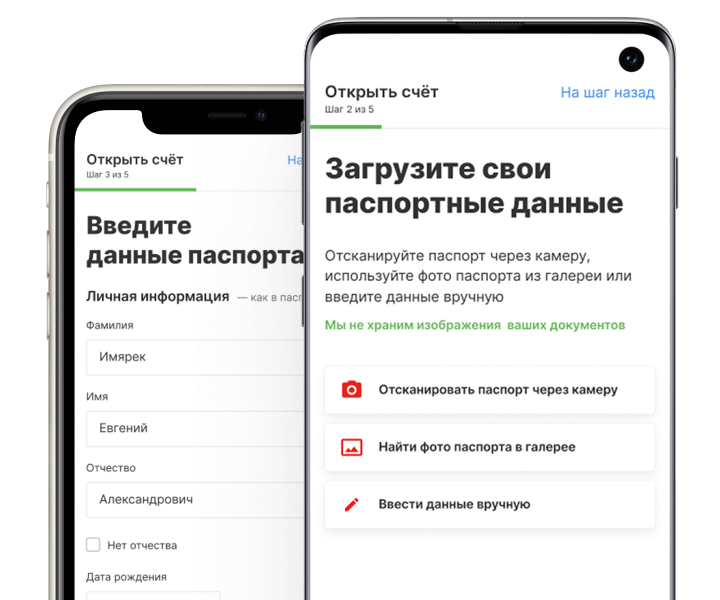

- Открыть счёт удобнее в мобильном приложении

- Как работает облигация

- Общие права

- Как работают акции

- Подводя итоги

- Чем отличаются акции от облигаций

- Пакеты акций и их возможности

- Что ещё поменялось?

- Когда Закон № 55-ФЗ вступил в силу?

Привилегии акций

Ценные бумаги рассматриваемого типа отличаются следующими привилегиями:

- Стабильная выплата дивидендов.

- Право на часть собственности организации при ее ликвидации.

- Вероятность конвертации в стандартные акции.

- Право голоса при реорганизации предприятия, реструктуризации, ликвидации, внесения корректировок в устав.

- Получение полноценного права голоса в случае, если компания больше не может совершать выплаты.

Основным преимуществом акций считается постоянное получение дивидендов.

Как производится расчет средневзвешенного количества обыкновенных акций , находящихся в обращении?

Виды рисков

Цены облигаций могут изменяться в зависимости от макроэкономической ситуации и событий, влияющих на деятельность компании-эмитента. Инвестору следует помнить о возможных рисках при инвестировании:

Риск дефолта. Фиксируется в случае, когда эмитент не в состоянии выполнить финансовые обязательства по ценным бумагам и объявляет себя банкротом. В этом случае инвестор может потерять вложенные деньги: в отличие от депозитов они не защищены системой страхования вкладов.

Облигации не идентичны по уровню кредитного риска в зависимости от типа эмитента. На рынке обращаются государственные, субфедеральные, муниципальные, корпоративные облигации.

• Государственные облигации — эмитентом выступает государство в лице Министерства финансов РФ. Самые распространенные бумаги этой категории — это облигации федерального займа (ОФЗ): обычно обладают относительно высокой ликвидностью, широким выбором сроков инвестирования, низкой вероятностью дефолта эмитента. Из недостатков можно отметить невысокую доходность, которая является компенсацией за низкий кредитный риск.

• Корпоративные облигации — это долговые бумаги отдельных компаний. Их отличает большая, чем по ОФЗ, доходность. Часто купон по ним является переменным.

• Субфедеральные и муниципальные облигации. Эмитент — субъекты РФ (субфедеральные) и муниципальные образования (муниципальные). Рынок этих облигаций небольшой, что сказывается и на ликвидности. При этом доходность у бумаг немного выше за счет более низкой надежности. Покупать облигации регионов из-за более высокой доходности и считать их при этом равными по надежности государственным некорректно.

Инфляционный риск. Прибыль по ценным бумагам и фактический доход стоит корректировать на размер инфляции. При неблагоприятной экономической ситуации существует риск получения отрицательной реальной доходности, когда получаемый процент не покрывает инфляцию. Долгосрочные инвестиции больше подвержены инфляции, нежели краткосрочные.

Процентный риск. Наблюдается при росте среднерыночной ставки по облигациям со схожими условиями. Облигации с процентом ниже рыночного снижают доход инвестора. На этот вид риска, как правило, влияет ключевая ставка ЦБ РФ. Чем длиннее облигация по сроку, тем больше ее цена зависит от изменения процентных ставок.

Риск реинвестирования. Предполагает реинвестирование полученных доходов (купонов) по сниженной процентной ставке по сравнению с приобретенной. Этот риск проявляется при падении процентных ставок на протяжении длительного периода.

Валютный риск. Инвестирование может проходить как в российском рубле, так и в евро или долларах. Вложение в иностранные активы сильно зависит от колебаний курса валют.

По законодательству все расчеты на территории РФ осуществляются в рублях. Подавляющее большинство облигаций, обращающихся на внутреннем рынке и доступных для частного инвестора, номинированы в национальной валюте. Торги проходят главным образом на Московской бирже.

Облигации, номинированные в иностранной валюте (в основном в евро и долларах США), называются еврооблигациями. Основные объемы торгов еврооблигаций проходят на внебиржевом рынке, некоторые бумаги доступны и на Московской бирже.

Кредитный риск. Важным показателем при анализе облигаций является кредитный рейтинг. Снижение платежеспособности эмитента отражается на его репутации на рынке ценных бумаг и цене облигации.

Кредитный рейтинг — это оценка эмитента на основе комплексного анализа компании, учитывающего финансовое состояние, качество корпоративного управления и уровень бизнес-рисков. Агентство формирует мнение о кредитоспособности компании в целом или относительно ее конкретных обязательств. По сути, присваивая рейтинг, оценивается способность эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям, то есть погасить их вовремя и выплатить по ним доход.

Разные выпуски облигаций могут иметь разный рейтинг, даже у одной и той же компании. А отсутствие кредитного рейтинга выпуска означает отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Рейтинговая шкала — это система рейтинговых категорий, отражающая мнение Агентства о вероятности дефолта. Выражаются в буквах и символах, от самого высокого уровня надежности (например ААА) до самого низкого (ССС). Единой общемировой или даже общероссийской системы рейтингов не существует. Однако кредитные рейтинги разных агентств, особенно высокие, обычно сопоставимы друг с другом.

Вместе с рейтингом агентства публикуют прогноз по нему: например, «стабильный», «позитивный» или «негативный». Он показывает, ожидают ли аналитики, что финансовое положение организации в ближайший год изменится и в какую сторону.

Агентство пересматривает рейтинг той или иной компании на регулярной основе.

Где находятся привилегированные акции на балансе эмитента?

Вся информация для каждого типа акций находится в открытом доступе — их номинальная стоимость, объявленные акции, выпущенные акции и размещенные акции. Все привилегированные акции отражаются в балансе эмитента первыми перед любыми другими акциями в разделе капитала акционеров.

Допуск к голосованию

Привилегированные акционеры не имеют права голоса на годовом общем собрании акционеров компании.

Какие права получили акционеры?

Владельцы акций одной категории при допвыпуске акций другой категории смогут воспользоваться преимущественным правом на их покупку. Так, у акционеров публичного общества появится преимущественное право приобрести размещаемые по открытой подписке:

- вновь размещаемые дополнительные акции новой категории (типа) и конвертируемые в них эмиссионные ценные бумаги;

- дополнительные привилегированные акции с преимуществом в очередности получения дивидендов и конвертируемые в них эмиссионные ценные бумаги.

Сходные правила предусмотрены для акционеров, которые по вопросу о размещении ценных бумаг по закрытой подписке голосовали против или вовсе не голосовали.

Преимущества и недостатки обыкновенных и привилегированных акций

Сложно сказать, какие акции выгоднее, это зависит от множества факторов, в том числе, от того, какие цели преследует акционер. Рассмотрим, чем отличаются привилегированные акции от обыкновенных, а также выделим их преимущества и недостатки.

| Признак | Обыкновенные акции | Привилегированные акции |

| Номинальная стоимость | Одинакова для всех акций. Как правило, выше привилегированных | Может отличаться для разных типов акций. Как правило, ниже обыкновенных |

| Размер доли в уставном капитале | Без ограничений | Не более 25% |

| Право голоса | Предполагается | Не предполагается |

| Размер дивидендов | Определяется решением собрания, зависит от доходности компании | Определен Уставом |

| Получение дохода при ликвидации | Не гарантирован. Выплачивается по остаточному принципу | Определен Уставом. Выплачивается в приоритетном порядке |

Отдельно стоит сказать о номинальной стоимости акций. С одной стороны, нет очевидных причин, по которым один тип акций может отличаться от другого по цене, однако на российской бирже ситуация складывается таким образом, что обыкновенные акции стоят дороже.

Для примера рассмотрим ситуацию, которая некоторое время назад складывалась на Московской бирже, мы видим, что цены на обыкновенные акции в каждом случае выше, при этом привилегированные продаются с дисконтом.

Права владельцев привилегированных и обыкновенных акций отличаются еще по некоторым позициям. Одним из главных преимуществ обыкновенных акций для владельца является право голоса на собрании, то есть акции дают возможность принимать участие в управлении компании. Для российских компаний одна акция равна одному голосу. Такие бумагодержатели имеют право на выкуп акций еще до попадания их на биржу. К недостаткам можно отнести отсутствие гарантий по выплатам и высокую волатильность.

Из преимуществ привилегированных бумаг, помимо получения гарантированного фиксированного дохода, который выплачивается в приоритетном порядке, можно назвать также первоочередное получение выплат в случае ликвидации компании. То есть даже при банкротстве компании-эмитента вероятность возврата инвестиций выше, чем в случае с акциями другого типа.

Для долгосрочных инвестиций целесообразнее выбирать привилегированные акции благодаря их низкой волатильности. Их цена привязана к процентным ставкам, поэтому бычьи и медвежьи тенденции влияют на их стоимость в меньшей степени. Также данный тип акций регулярно проходит оценку крупными рейтинговыми агентствами, высокие рейтинги положительным образом влияют на статус компании и дают инвесторам уверенность в завтрашнем дне.

Минусами покупки таких акций является отсутствие управленческих полномочий, возможность приостановки выплат по дивидендам, а также ограниченный потенциал роста дохода. В случае высокого корпоративного дохода эмитента обыкновенные акции принесут более высокий доход, так как он не фиксирован.

Особенности

Обыкновенные акции характеризуются некоторыми особенностями:

- Их покупают «остаточные» владельцы фирмы-эмитента, которые приобретают право голоса, но и высокие риски.

- При банкротстве или ликвидации эмитента с их держателями расплачиваются в последнюю очередь.

- Ответственность каждого владельца ограничивает объём его вложений (принцип акционерного общества).

- Дивиденды выплачивают только после того, как произведут все выплаты по корпоративным бумагам.

- Дивиденды можно получить после того, как об этом объявит фирма-эмитент.

- Простые бумаги считаются бессрочными, то есть держатель не вправе потребовать назад свои деньги. Фирма-эмитент вправе потратить вырученные с ценных бумаг средства на своё усмотрение.

- Простая бумага прекращает существование при ликвидации предприятия-эмитента (принудительной или добровольной).

При продаже простой акции её покупателю выдают сертификат владения. На лицевой стороне размещается информация о владельце, название компании-эмитента, количество приобретённых ценных бумаг, наименование держателя реестра, регистрационный номер и нарицательная стоимость. На обратной стороне помещается передаточная запись, которая оформляется в случае передачи бумаги третьему лицу.

В каких случаях имеет смысл выпускать привилегированные акции?

Любая компания нуждается в финансировании. Получить необходимые средства можно различными путями. Акции – один из этих путей. Они позволяют компании получить нужные средства, а акционерам – получить дивиденды, а также участвовать в управлении организацией.

Привилегированные акции имеет смысл выпускать в следующих случаях:

- У компании есть ресурсы для стабильной выплаты дивидендов.

- Владельцы организации не желают подпускать чужих людей к управлению компанией.

Как правило, ПА составляют 25% от общего объема ценных бумаг. То есть они занимают промежуточное значение между обычными акциями и облигациями. Эти акции позволяют не допустить появления большого числа акционеров с правом голоса.

Как производится выплата дивидендов по привилегированным акциям ?

Плюсы и минусы таких акций

Основное отличие привилегированных акций от обычных – ограниченное право голоса на собраниях владельцев ценных бумаг, а также наличие привилегий. Рассмотрим их преимущества для акционеров:

- Преимущественное право при распределении дивидендов.

- Преимущественное право при получении средств при банкротстве компании.

- Право на получение установленной суммы средств в том случае, если компания получила прибыль.

- Право голоса при ликвидации, реорганизации организации.

Основное преимущество компании при выпуске ПА – ограничение права голоса акционеров при управлении организацией.

Рассмотрим недостатки ПА:

- Ограничение права голоса при управлении компанией.

- Относительно небольшие дивиденды.

Для компании основной недостаток привилегированных акций – это необходимость стабильных выплат дивидендов.

Разновидности

Привилегированные акции подразделяются на следующие категории:

- Обычные ПА. Владельцы этих ценных бумаг получают преимущества в обмен на право голоса. При распределении дивидендов акционеры получают преимущественное право на получение выплат.

- Кумулятивные, или накапливающие акции. Эти ценные бумаги отличаются аналогичными привилегиями. Их отличие от обычных ПА – установленный срок накопления дивидендов. Если средства не будут получены акционером в заданный срок, лицо получает право голоса на общем собрании.

Аналогом ПА является акция учредительская. Это ценная бумага, которую могут получить только учредители компании. Акция дает ряд привилегий:

- Добавочные голоса на собрании.

- Преимущественное право на получение акций при эмиссии.

- Получение главной роли при решении вопросов касательно работы акционерного общества.

Акции на предъявителя предполагают свободную куплю-продажу этих ценных бумаг на вторичном рынке. Перерегистрировать акционера в этом случае не требуется.

Зачем потребовались такие поправки?

Закон принят с целью защиты прав миноритарных акционеров — владельцев обыкновенных акций от размытия их дивидендных прав и доли в уставном капитале АО путём размещения привилегированных акций.

Сейчас у акционера есть право приобретения размещаемых дополнительных акций только той категории или того типа, которые у него уже есть.

Поэтому владелец, например, обыкновенных акций не может с помощью преимущественного права приобрести привилегированные акции. Такое регулирование допускает возможность нарушения интересов миноритарных акционеров при размещении акций. В частности, акции иной категории (типа) могут иметь повышенные дивидендные права и быть размещены в пользу лиц, связанных с контролирующим акционером.

Классификация по типу погашения номинала

• Погашение номинала полностью в конце срока. По умолчанию сумма номинала выплачивается инвестору в полном размере в дату погашения облигации. Такой тип погашения является самым распространенным среди бумаг на Московской бирже.

• Облигации с индексируемым номиналом. Иногда для облигации плавающим является не купон, а номинальная стоимость бумаги. Такой вид ОФЗ имеет преимущества в моменты высокой инфляции или как страховка от будущего ускорения роста цен.

• Облигации с амортизируемым долгом. Для большинства облигаций, обращающихся на Московской бирже, сумма номинала выплачивается инвестору в полном размере в дату погашения. Однако эмитенту может быть неудобна такая форма заимствований, при которой к дате погашения придется аккумулировать крупную сумму денег для погашения выпуска. Тогда он выпускает облигацию с амортизируемым долгом, номинал которой погашается частями вместе с купонными выплатами. Эмитенту это позволяет распределить выплату долга равномерно на весь период обращения. Часто такие бумаги встречаются среди муниципальных облигаций. Инвестору такой тип погашения менее выгоден: после получения части номинала следующие купоны начисляются на остаток стоимости бумаги, за счет чего суммарный доход получается меньше. Однако этот тип облигаций может быть удобен в периоды низких процентных ставок, когда ожидается их повышение. Тогда возвращенную часть номинала можно будет реинвестировать под более высокий процент.

Ставки по привилегированным акциям

Ставка по дивидендам определяется в зависимости от следующих значений:

- Прибыль, поступившая за заданный промежуток времени.

- Политика АО в области дивидендов.

- Цели общества и его акционеров.

Если организация находится в стадии развития, размеры и ставки дивидендов могут быть минимальными. Если стоимость акций уменьшается, имеет смысл увеличить ставку по дивидендам. Это позволит привлечь инвесторов.

Ставка дивидендов – это доход по одной ценной бумаге по окончании заданного временного периода (квартал, год). Распределение средств должно проводиться равномерно. Общая сумма дивидендов, получаемых акционером, зависит от количества акций, находящихся у него в руках в данный момент. Ставка может быть выражена или в численном, или в процентном значении.

Ставка также подразделяется на следующие виды:

- Фиксированная. Не изменяется на протяжении всего времени.

- Меняющаяся. Изменяется в зависимости от целей организации, а также размера ее прибыли.

Ставка начисляется только на те акции, которые были полностью оплачены. Размер ставки устанавливается на общем собрании акционеров. Он может быть изменен на основании заявлений от акционеров или участников общего собрания.

Ограничения в назначении и начислении дивидендов

В некоторых случаях общество не может устанавливать ставку по дивидендам, а также делать выплаты. Рассмотрим эти случаи:

- Неполная выплата уставного капитала.

- Невыполнение требований к размеру чистых активов.

- Акции не были выкуплены по требованию держателей.

- После выплаты дивидендов наблюдаются признаки банкротства.

На некоторые ценные бумаги ставка не начисляется. Это касается следующих акций:

- Ценные бумаги, которые не были размещены и еще не выпускались.

- Приобретенные и находящиеся на балансе организации.

- Активы, находящиеся на балансе общества из-за нарушения обязательств покупателя.

По акциям с перечисленными признаками также не выполняются начисления.

Виды стоимости

Различают несколько видов стоимости акций:

- номинальную. Является долей капитала АО, которая приходится на одну акцию;

- эмиссионную. Это цена в момент первичного размещения на рынке. Чаще всего она превышает номинальную стоимость на сумму, которая называется эмиссионной выручкой;

- рыночную. Устанавливается на бирже в соответствии со спросом и предложением;

- балансовую. Рассчитывается в результате деления чистых активов АО на количество акций в обращении.

Когда рыночная цена дешевле балансовой, акция считается недооценённой и следует ждать повышения её курса. В случае переоценки акции по отношению к балансовой стоимости, нужно подождать снижения курса. Номинальная цена бумаги показывает величину капитала компании. Поэтому сумма номинала всех акций, которые эмитировало АО, будет равна его уставному фонду. Все владельцы этих активов – группа собственников предприятия. Чем больше пакет акций у акционера, тем больше прав он имеет.

Ограничено ли количество покупаемых акций?

Да, акционер сможет купить ценные бумаги в количестве, пропорциональном количеству принадлежащих ему акций общества.

Этапы выплаты дивидендов

Для того чтобы, будучи акционером, получить дивиденды, необходимо знать о следующих его этапах:

1 этап:

— объявление о выплате. Это дата, когда наблюдательный совет директоров официально объявляет о том, что будут выплачиваться дивиденды.

2 этап:

— объявление о дате закрытия реестров владельцев акций.

Речь идет о дате, в рамках которой фиксируется список акционеров, имеющих право на получение дивидендов. То есть возможность получения дивидендов доступна держателям ценных бумаг, имевшим такой статус на момент закрытия реестра.

Соответственно, если акции были куплены после даты закрытия реестров владельцев акций, то дивиденды по ним не положены.

3 этап:

— объявление даты без дивидендов. Это дата, после которой остается два рабочих дня до закрытия реестра акционеров. По акциям, которые покупались в этот промежуток времени, дивиденды не положены. Объясняется такое правило достаточно просто: расчеты дивидендов по обыкновенным акциям производятся на протяжении трех дней до момента закрытия реестра.

4 этап:

— объявление даты выплаты. Это дата фактической выплаты дивидендов акционерам.

Плюсы и минусы обычных акций

Преимущества обыкновенных акций заключаются в следующем:

- наличие у их держателя права на долю в компании и права голоса на общих собраниях акционеров;

- высокий уровень ликвидности;

- возможность получения дохода за счет роста рыночной стоимости и получения дивидендов.

Недостатки обыкновенных акций:

- более высокая цена, чем у привилегированных акций той же компании;

- нестабильность дивидендных выплат — сначала дивиденды получают владельцы привилегированных акций;

- высокие риски — компания-эмитент может обанкротиться, и владелец акций потеряет свои вложения.

В каких случаях преимущественного права не будет?

Преимущественное право не предоставляется владельцам привилегированных акций с преимуществом в очередности получения дивидендов.

В чем суть документа?

Расширены права акционеров при приобретении размещаемых дополнительных акций общества.

Формула для определения ставки дивидендов

Ставка дивидендов определяется по следующей формуле:

Rd = Div / P * 100%

где:

- Rd – ставка дивидендов,

- Div – размер выплат по дивидендам,

- P – цена одной акции на данный момент.

Ставка привилегированных акций должна соответствовать размеру, зафиксированному в уставе организации. Она позволяет понять, сколько дивидендов получит акционер от ценной бумаги.

Пример расчета ставки по дивидендам

Лицо приобрело акцию за 10 000 рублей. Размер выплат по дивидендам составляет 1 000 рублей. Проводятся следующие расчеты:

1 000 / 10 000 * 100% = 10%

То есть по этой ставке рассчитывается размер дивидендов.

В какие сроки выплачиваются дивиденды?

Сроки выплат ставки по дивидендам устанавливаются следующими путями:

- Согласно уставу.

- Согласно решению, принятому на общем собрании акционеров.

В течение 2 месяцев с даты принятия решения о выплате дивидендов акционеры должны получить свои средства.

Порядок выплаты дивидендов по обыкновенным акциям

Дивиденды выплачиваются из части прибыли, оставшейся после уплаты процента обладателям привилегированных акций.

То есть, владельцы обыкновенных акций получают свои средства только после того, как будут совершены выплаты держателям привилегированных акций.

В большинстве случаев дивиденды оплачиваются в денежной форме. Но возможен и другой вариант — имущественная форма, облигации компании и акции.

Отметим, что на выплату дивидендов могут быть введены действующим национальным законодательством определенные ограничения.

Так, например, в России запрещена выплата дивидендов, если за отчётный период в отчетности организации не показывается чистая прибыль предприятия или в случае наличия судебных решений (в том числе международных арбитражных судов).

Дивиденды выплачиваются соответственно участию акционера в собственном капитале компании.

При этом совет директоров может повлиять на выплату дивидендов, то есть совет директоров имеет право на принятие решения в пользу выплаты дивидендов владельцам обыкновенных акций или руководство акционерного общества может отказать акционерам в дивидендах, даже если компания имеет хорошую прибыль.

Таким образом, дивиденды по обыкновенным акциям не гарантируются.

Причинами, по которым когда дивиденды по обыкновенным акциям не начисляются, могут быть различными: финансовые проблемы, необходимость аккумулирования средств для развития компании или для поглощения другой и т. д.

Но при этом проценты держателям ценных бумаг обязательно должны быть выплачены.

Открыть счёт удобнее в мобильном приложении

Как работает облигация

Для совершения операций с облигациями можно открыть брокерский счет и совершить сделку.

По типу получения дохода облигации бывают процентные и дисконтные.

Наиболее распространенный тип облигаций, обращающихся на российских биржах, процентные облигации — эмитент выплачивает периодический процент (купон) в течение срока обращения облигации. Купоны могут выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

Процентные облигации могут быть:

• С фиксированным купоном — определенный процент от номинальной стоимости выплачивается через установленные заранее промежутки времени. Процентная ставка по облигации известна с момента выпуска и, как правило, одинакова на весь срок обращения бумаги. Для такой бумаги можно составить график купонных выплат с точными суммами и однозначно рассчитать доходность к погашению.

• С переменным купоном — купон фиксируется до даты оферты, после которой процентная ставка меняется в зависимости от конъюнктуры рынка. До оферты новая процентная ставка неизвестна. Такой механизм позволяет эмитенту снизить процентный риск, особенно если выпуск размещается в период высоких процентных ставок с перспективой их понижения. А у инвестора появляется возможность досрочно погасить эти облигации по оферте. В промежутках между офертами такие бумаги ничем не отличаются от облигаций с фиксированным купоном с той лишь разницей, что доходность корректно считать не к дате погашения, а к дате ближайшей оферты.

• С плавающим купоном — процентная ставка привязана к изменению какого-либо индикативного финансового инструмента. Например, к ключевой ставке Банка России, индексу потребительских цен, ставке RUONIA, курсу доллара и др. Как правило, рассчитать размер купона по таким бумагам можно не дальше, чем на один купонный период. Формула расчета публикуется эмитентом и доступна всем инвесторам. Недостаток — будущую доходность можно лишь прогнозировать. Преимущество — позволяет застраховаться, например, от внезапного изменения рыночных процентных ставок.

Дисконтные (бескупонные) облигации — выплата купона не предусмотрена. Изначально размещаются ниже номинальной стоимости. Доход инвестора составляет разница между ценой покупки бумаги и ценой погашения/продажи.

Общие права

При покупке ценной бумаги инвестору предоставляются определённые права. В случае с обыкновенными акциями, владелец обладает следующими возможностями и может:

- принимать участие в управлении предприятием-эмитентом посредством голосования. Самые важные решения принимаются на общих собраниях АО, которое при необходимости может созываться несколько раз в течение года;

- получать положенные дивиденды. Решение об их выплате и размере принимается на Совете директоров и выносится для обсуждения на собрание акционеров. Собрание может утвердить рекомендации Совета или снизить суммы выплат;

- продать ценные бумаги в любое время. Сделать это легко, так как это активы, соответствующие всем биржевым условиям. Кроме того, можно продать их при помощи частной сделки;

- увеличить объём своих капиталовложений с помощью дивидендов и куплей-продажей ценных бумаг;

- получить долю имущества фирмы-эмитента при её ликвидации. Однако, использовать это право можно только после того, как удовлетворятся права заёмщиков и владельцев привилегированных бумаг;

- получить компенсацию в случае слияния или поглощения другой компанией. Обычно при такой компенсации бумаги выкупаются у держателей или выдаются акции нового предприятия.

Как работают акции

Покупку ценных бумаг можно совершить непосредственно у эмитента, на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Чтобы определить, в какой тип акций сделать вложение, нужно разобраться, как работают данные ценные бумаги вообще, и как повлияет на результат тот или иной выбор.

Отметим, что главная цель покупки любой акции – получение прибыли. Прибыль можно получить в виде дивидендов или сыграв на разнице курсов при продаже. Дивиденды выплачиваются по итогу отчетного периода, чаще это год, но в некоторых случаях может быть полгода, девять месяцев или квартал. Размер выплат принимается на совете директоров, а затем отдается на рассмотрение акционерами, которые могут предложить его увеличить или уменьшить.

Также доход можно получить от продажи акций при условии, что они выросли в цене. Как было сказано выше, для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, то есть более свободно продаются и покупаются. Операции по продаже осуществляются, когда рынок демонстрирует медвежий тренд. Ниже приведен график роста цен на акции Сбербанка России. В период с марта по середину июня, стоимость росла, максимальную прибыль от продажи можно было поучить, совершая продажу на пике

Подводя итоги

Привилегированные акции могут стать привлекательной инвестицией для тех, кто ищет более высокие выплаты, чем они получали бы по облигациям и дивидендами от обычных акций. Купить привилегированные акции можно через лицензированного брокера, например ITI Capital. Откройте брокерский счет, пополните его и начинайте инвестировать уже сегодня!

Чем отличаются акции от облигаций

Еще одним инструментом на рынке ценных бумаг являются облигации. Для инвесторов это также способ получения прибыли, однако, механизм действия имеет ряд отличий. Облигация выпускается эмитентом для привлечения дополнительных финансовых средств. Купить облигации могут частные и физические лица.

Главное отличие таких ценных бумаг заключается в фиксированном сроке действия. Если акции представляют собой бессрочные ценные бумаги, то облигации компания выпускает на период, прописанный в эмиссионном документе. В течение этого периода инвестор получает доход в виде процентов, а потом возвращает первоначальную стоимость, которую потратил на покупку бумаг. То есть такой вид операций можно назвать кредитованием. При этом кредиторы не имеют права голоса на собраниях и не могут принимать участия в принятии решений внутри компании.

Дивиденды по облигациям значительно ниже, чем по акциям, но они выплачиваются во всех случаях. Стабильность обусловлена тем, что облигации обеспечены имуществом и активами компании, или же другими средствами, гарантирующими регулярные выплаты процентного дохода. Цена на облигацию непосредственно связана с ее номинальной стоимостью, которая будет выплачена при погашении, а также номинальной доходностью и срочностью. Влияет и общая процентная ставка в экономике, при увеличении которой цена на облигацию снижается, и растет при повышении.

При ликвидации компания-эмитент сначала рассчитывается с держателями облигаций, а потом уже делит оставшиеся средства с акционерами.

Многие задаются вопросом, зачем покупать облигации, если доходность от них очень низкая, но для инвесторов, которым нужен стабильный доход с гарантированным возвратом вложенных средств, а также для тех, кто не достаточно хорошо разбирается в нюансах работы фондовой биржи, надежнее приобретать облигации.

На графике мы видим динамику изменения цен, где синим цветом обозначены акции, а красным облигации. Изменение стоимости последних незначительно, но и явного падения тоже не наблюдается. При этом нужно учитывать, что при любой динамике, владелец облигаций вернет свои средства.

В целом, количество облигаций в инвестиционном портфеле должно зависеть от целей инвестора, готовности к риску и представлениях о сроках инвестиций. При всей надежности этих ценных бумаг нужно также помнить, что она зависит от надежности самой компании и экономики страны. Также следует учитывать, что, например, вложения в маленькие банки рискованно, так как при потере лицензии облигации не будут стоить ничего.

Пакеты акций и их возможности

Пакетом называется количество акций, находящихся под единым контролем.

Существуют следующие виды пакетов акций:

- миноритарный пакет. В такой пакет входит от 1% до 25% акций;

- блокирующий пакет. В такой пакет входит от 25% акций+1 акция до 50% акций;

- контрольный пакет. В такой пакет входит от 50% акций+1 акция.

Владельцев, имеющих менее 1% акций, называют розничными владельцами.

Владение тем или иным пакетом акций наделяет акционера различными правами:

- акционеры, имеющие менее 1% акций, не имеют никаких прав, кроме права голосования на общем собрании акционеров;

- 1% акций даёт акционеру право обращаться к базе данных всех акционеров. Такое право может быть полезно акционеру для разработки тактики и стратегии последующей покупки акций;

- 2% акций дают право акционеру предлагать свои кандидатуры в совет директоров компании и другие контрольные органы акционерного общества, а также позволяют акционеру выносить вопросы для обсуждения в повестку дня общего собрания акционеров;

- 10% акций дают право акционеру предпринимать действия по созыву внеочередного собрания акционеров;

- 20% акций, которыми владеет другая компания, делают акционерное общество зависимым;

- 25%+1 акция составляют блокирующий пакет, т.е. дают право акционеру блокировать решения общего собрания акционеров, требующие одобрения 75% голосов. Это, например, такие вопросы, как реорганизация или ликвидация акционерного общества, внесение изменений в устав общества, изменение уставного капитала общества;

- 50%+1 акция – контрольный пакет. Такой пакет дает право акционеру единолично принимать решение по ряду важнейших вопросов. Например, об эмиссии ценных бумаг и о выплате дивидендов;

- 75%+1 акция дают право акционеру единолично принимать любые решения. При этом владелец контрольного пакета акций обязан сделать публичное предложение (оферту) остальным акционерам о выкупе у этих акционеров акций.

Владелец более 95% акций имеет право в принудительном порядке выкупать акции у миноритарных акционеров.

Что ещё поменялось?

Скорректировано правило о минимальной цене выкупаемых публичным АО по требованию акционеров акций в случае, если выкуп осуществляется в связи с принятием решений по вопросам, необходимым для прекращения у АО публичного статуса. Теперь это требование будет распространяться на все случаи выкупа акций обществами, акции которых обращаются на организованных торгах не менее 6 месяцев.

Цена выкупа акций не может быть ниже их средневзвешенной цены, определённой по результатам организованных торгов за 6 месяцев.

Когда Закон № 55-ФЗ вступил в силу?

Документ вступил в силу 26 апреля 2019 года.